Zawarcie umowy inwestycyjnej dotyczącej objęcia nowych akcji Spółki za wkład w wysokości ok. 220 mln PLN (44,27 PLN za akcję). Zakończenie przeglądu opcji strategicznych. Ujawnienie opóźnionej informacji poufnej – rozpoczęcie negocjacji dotyczących objęcia 49,99% kapitału zakładowego Spółki.

Raport bieżący nr: 55/2022

Data: 01.10.2022 r.

Podstawa prawna: Art.17 ust. 1 MAR – informacje poufne

Zarząd Medicalgorithmics S.A. („Spółka”) informuje, że w dniu 26 sierpnia 2022 roku podjął decyzję o opóźnieniu przekazania do wiadomości publicznej informacji poufnej, zgodnie z art. 17 ust. 4 Rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylającego dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE. Przedmiotem opóźnianej informacji poufnej było rozpoczęcie procesu negocjacji transakcji polegającej na objęciu nowoemitowanych akcji Spółki w liczbie stanowiącej 49,99% kapitału zakładowego Spółki przez Biofund Capital Management LLC lub jego jednostkę zależną.

W dniu 1 października 2022 roku została zawarta umowa inwestycyjna pomiędzy Spółką a Biofund Capital Management LLC z siedzibą w Miami (USA) („Biofund”), której przedmiotem jest objęcie 4.976.384 akcji Spółki w podwyższonym kapitale zakładowym tj. 49,99% głosów na walnym zgromadzeniu Spółki przez Biofund („Umowa”) („Transakcja”) za wkład pieniężny w kwocie 13.807.810,28 zł oraz niepieniężny w postaci 100% akcji w Kardiolytics Inc. z siedzibą w Oklahoma (USA) („Kardiolytics”). Cena emisyjna wynosić będzie 44,27 złotych za akcję.

Poza wniesieniem wkładu pieniężnego, Biofund zobowiązał się zapewnić Spółce dodatkowe finansowanie do kwoty 13.800.000 zł w okresie 3 lat od dnia objęcia akcji Spółki, w zależności od uzasadnionych potrzeb Spółki oraz możliwości pozyskania finasowania od podmiotów trzecich na warunkach, sposobie i w terminach uzgodnionych z Radą Nadzorczą.

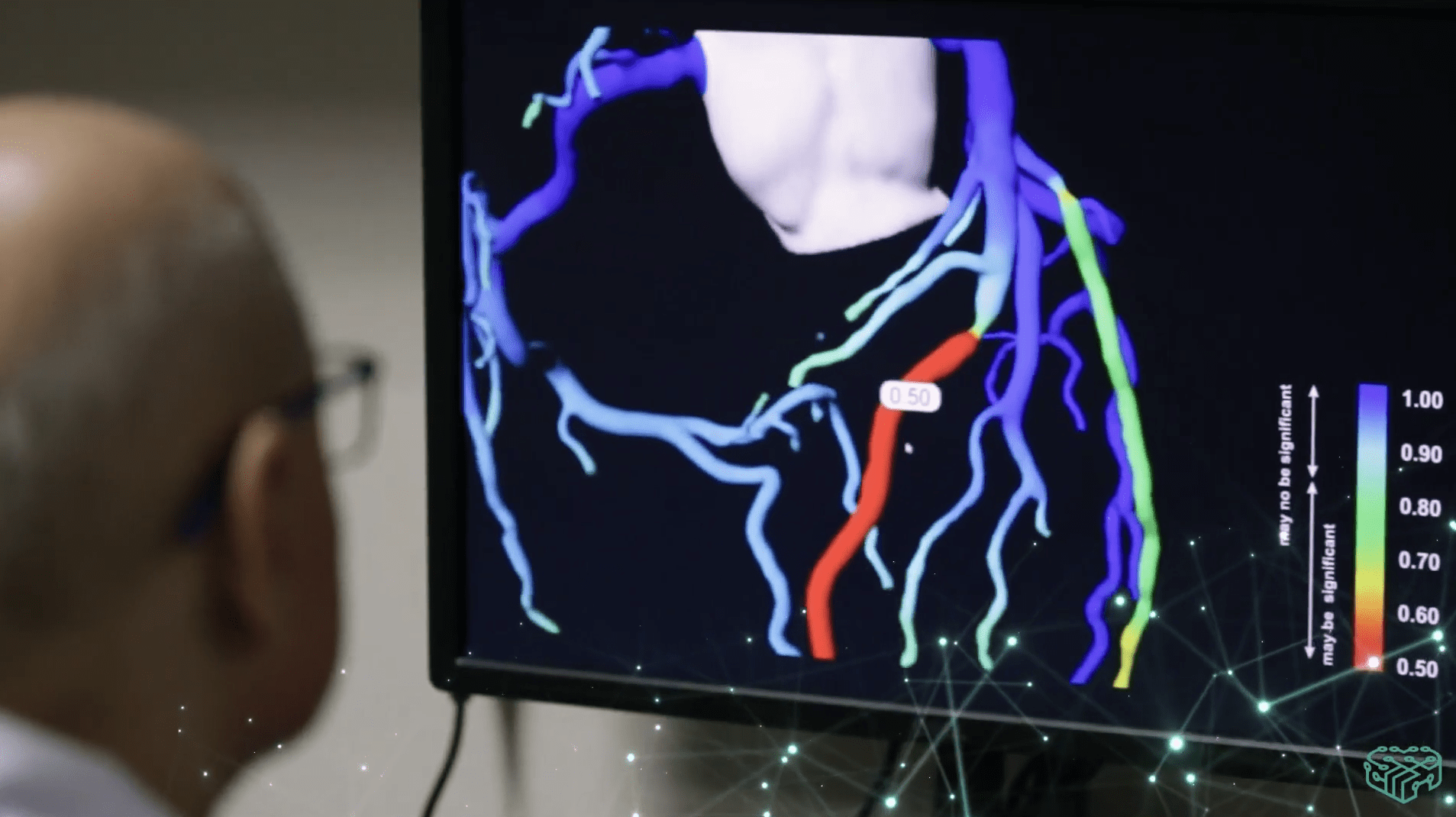

Kardiolytics od 2018 r. rozwija algorytmy sztucznej inteligencji, które autonomicznie analizują i dostarczają lekarzowi informacje kwantyfikujące ryzyko wystąpienia zawału serca, typują szereg biomarkerów korelujących z wystąpieniem chorób kardiologicznych, jak i przedstawiają kompleksowy obraz struktur serca pacjenta w postaci modeli 3D. Modele wzbogacane są o najważniejsze parametry będące wynikiem analizy numerycznej mechaniki płynów, które są niezbędne do postawienia diagnozy oraz zaplanowania dalszej ścieżki leczenia pacjenta.

W wyniku Transakcji Spółka stanie się pośrednim wyłącznym właścicielem (jako właściciel 100% akcji w Kardiolytics) praw własności intelektualnej do rozwijanej przez Kardiolytics technologii bezinwazyjnej diagnostyki schorzeń i obrazowania układu krwionośnego opartej na sztucznej inteligencji.

Zgodnie z Umową dojdzie do podwyższenia kapitału zakładowego o kwotę 497.638,40 zł w drodze emisji 995.276 akcji na okaziciela serii I, 1.194.331 akcji imiennych serii J, 1.433.197 akcji imiennych serii K oraz 1.353.580 akcji imiennych serii L po cenie emisyjnej 44,27 zł za jedną akcję Spółki. W zamian za akcje objęte w ramach podwyższonego kapitału zakładowego Spółki Biofund wniesie do Spółki wkład pieniężny w kwocie 13.807.810,30 zł oraz wkład niepieniężny w postaci 1500 akcji w kapitale zakładowym Kardiolytics stanowiących 100% udziału w kapitale zakładowym Kardiolytics. Wartość wkładu niepieniężnego Biofund wynosi 44.890.589 USD i została określoną wyceną sporządzoną przez BakerTilly TPA sp. z. o.o. zaś biegły rewident wydał opinię w przedmiocie wartości godziwej wkładu niepieniężnego Biofund.

Akcje Biofund będą wprowadzone i dopuszczone do obrotu na Giełdzie Papierów Wartościowych w ramach obowiązujących wyjątków od sporządzania prospektu. Strony zakładają wprowadzenie wszystkich akcji Biofund do końca 2026 roku.

Umowa przewiduje następujące warunki zawieszające: podjęcie uchwały w przedmiocie podwyższenia kapitału zakładowego w związku z Transakcją i zmiany statutu Spółki w zakresie obowiązku uzyskania zgód korporacyjnych na dokonanie określonych czynności rozporządzania kluczowymi aktywami Spółki.

Umowa przewiduje ponadto obowiązek uzyskania zgody Biofund oraz Spółki na dokonanie określonych czynności w okresie przed rejestracją w Krajowym Rejestrze Sądowym („KRS”) podwyższenia kapitału zakładowego w ramach Transakcji, odpowiednio Spółki oraz Kardiolytics, związanych z rozporządzaniem kluczowymi aktywami czy zaciąganiem zobowiązań.

Inwestor zobowiązał się, że w okresie 24 miesięcy od dnia rejestracji w KRS podwyższenia kapitału zakładowego w ramach Transakcji będzie głosował za wyborem dwóch członków Rady Nadzorczej spośród kandydatów zgłoszonych przez akcjonariuszy mniejszościowych Spółki, innych niż indywidualni, którzy posiadają akcje uprawniające do nie mniej niż 3% i nie więcej niż 10% głosów na Walnym Zgromadzeniu Spółki. Zadeklarował również, że w ww. okresie, po jednym z członków Rady Nadzorczej wybranych spośród kandydatów zgłoszonych przez takich akcjonariuszy będzie pełniło funkcję w Komitecie Audytu i Komitecie Nominacji i Wynagrodzeń.

Umowa obejmuje standardowe oświadczenia i zapewnienia Spółki, Biofund oraz Kardiolytics dotyczące m.in. kwestii korporacyjnych, działalności, kluczowych praw własności intelektualnej oraz zobowiązań stron.

Umowa określa zasady odpowiedzialności Spółki oraz Biofund z tytułu prawdziwości, rzetelności i kompletności oświadczeń i zapewnień, przy czym górny limit odpowiedzialności Spółki względem Biofund wynosi 6.500.000 USD, zaś górny limit odpowiedzialności Biofund względem Spółki wynosi 3.500.000 USD. Strony są uprawnione do dochodzenia wyłącznie świadczeń określonych w umowie odpowiadających poniesionej szkodzie z wyłączeniem utraconych korzyści.

Umowa została zawarta na okres 25 lat z zastrzeżeniem, że ulega rozwiązaniu z dniem wystąpienia pierwszego z następujących zdarzeń: 1) odstąpienia stron od Umowy w określonych przypadkach do daty podwyższenia kapitału zakładowego w ramach Transakcji m.in. w przypadku nieziszczenia się warunków zawieszających, niedokonania określonych czynności korporacyjnych, wystąpienia istotnej negatywnej zmiany w odniesieniu do stron Transakcji, negatywnego wyniku badania due diligence, braku udokumentowania zdolności do produkcji co najmniej 10.000 urządzeń „pocketEKG” oraz brak przekazania przez Spółkę testu oprogramowania DRAI lub 2) braku posiadania jakichkolwiek akcji Spółki przez Biofund lub podmioty wskazane w Umowie.

Kurs przewalutowania zobowiązań Biofund wobec Spółki zawartych w Umowie, które zostały wyrażone w dolarach amerykańskich, został ustalony w dniu rozpoczęcia negocjacji i wynosi 1,00 USD / 4,60 złotego.

Umowa podlega prawu polskiemu.

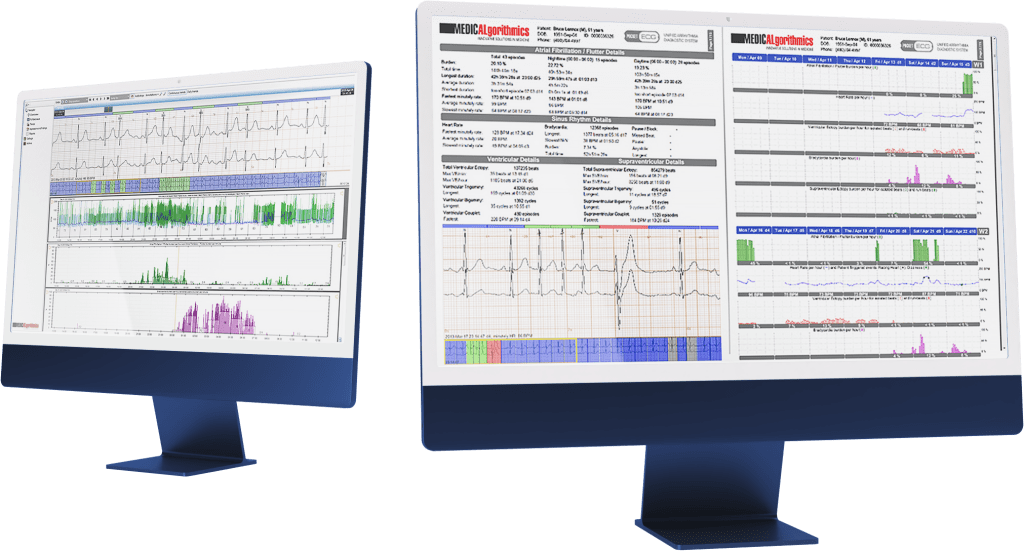

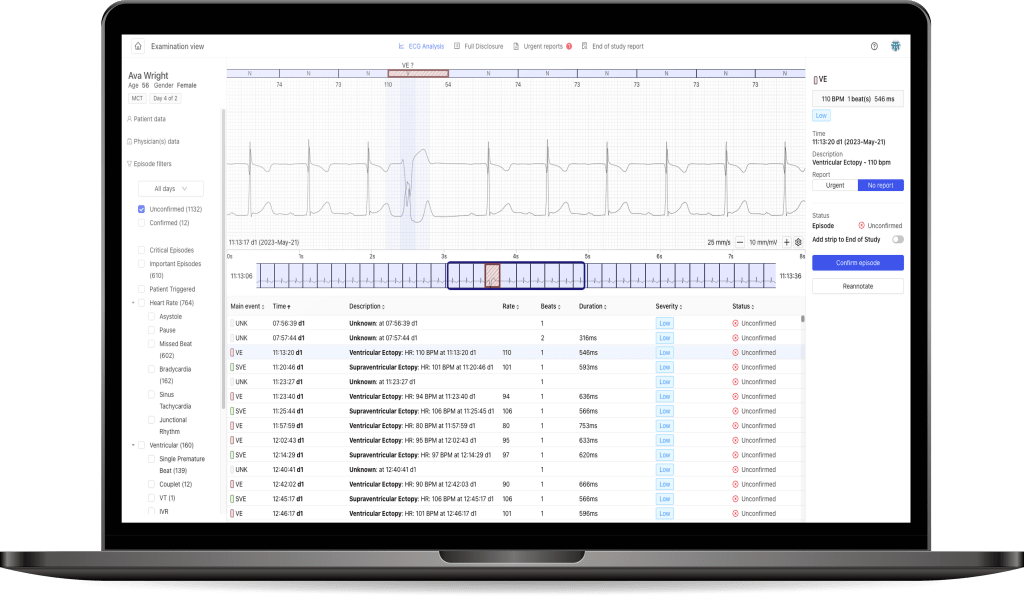

Zarząd podjął decyzję o dokonaniu Transakcji z uwagi m. in. na następujące okoliczności: 1) w ocenie Zarządu Spółki w wyniku Transakcji powstanie podmiot z doświadczeniem oraz kompetencjami m. in. w (i) rozwijaniu algorytmów do automatycznej analizy obrazów tomografii komputerowej serca i układu krwionośnego oraz sygnałów EKG (ii) bezinwazyjnej diagnostyki schorzeń i obrazowania układu krwionośnego (iii) ze strukturą organizacyjną posiadającą kompetencje w zakresie projektowania, rozwoju oraz certyfikacji wyrobów medycznych, co pozwoli opracowywać nowe produkty na rynku diagnostyki kardiologicznej oferujące m.in. długoterminowe monitorowanie pracy serca u pacjentów z podejrzeniem choroby, zaawansowaną diagnostykę ambulatoryjną oraz diagnostykę wewnątrzszpitalną; 2) w ocenie Zarządu Spółki dzięki posiadanej sieci dystrybucji poprzez partnerów biznesowych możliwa będzie komercjalizacja nowych rozwiązań kardiologicznych na najważniejszych rynkach.

Ponadto, w nawiązaniu do raportu bieżącego nr 31/2021 i kolejnych dotyczących przeglądu opcji strategicznych Spółki, Zarząd Spółki informuje, że podjął decyzje o ich zakończeniu, z uwagi na rozważenie wszystkich scenariuszy możliwego finansowania dalszej działalności grupy kapitałowej Spółki. Wybranym w ramach opcji strategicznych scenariuszem, który jest najlepszy z perspektywy rozwoju grupy kapitałowej Spółki, jest scenariusz Transakcji.